Nợ xấu là một thuật ngữ phổ biến trong lĩnh vực tài chính – ngân hàng. Vậy cụ thể nợ xấu là gì? Nguyên nhân dẫn đến tình trạng nợ xấu? Cách kiểm tra nợ xấu thế nào? Tất tần tật các thông tin trên sẽ được Thongtincanho giải đáp qua bài chia sẻ dưới đây nhé!

1. Khái niệm nợ xấu là gì?

Nợ xấu là gì? Nợ xấu được hiểu là khoản nợ mà cá nhân vay khi đến thời hạn trả nợ như cam kết thì không thanh toán. Thời gian quá hạn thanh toán trên 90 ngày thì được xem là nợ xấu. Những người dính vào nợ xấu sẽ bị liệt vào danh sách khách hàng nợ xấu trên hệ thống của Trung tâm Thông tin Tín dụng Quốc gia Việt Nam CIC.

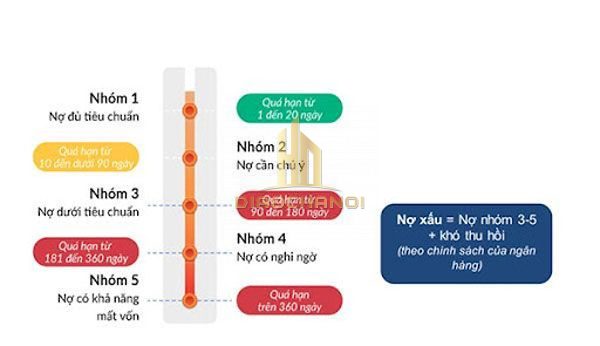

2. Phân loại nợ xấu

Theo quy định tại Điều 10 Thông tư 02/2013/TT-NHNN, sửa đổi bởi Điều 1 Thông tư 09/2014/TT-NHNN, các tổ chức tín dụng thực hiện phân loại nợ theo 05 nhóm như sau:

Nhóm 1: Nợ đủ tiêu chuẩn

Nợ tiêu chuẩn bao gồm 3 loại khác nhau, trong đó phổ biến là nợ trong hạn và được đánh giá là có khả năng thu hồi đầy đủ cả nợ gốc và lãi đúng hạn. Nợ quá hạn dưới 10 ngày và được đánh giá có khả năng thu hồi đẩy đủ nợ gốc và mức lãi quá hạn, thu hồi đầy đủ nợ gốc và lãi còn lại đúng thời hạn.

Nhóm 2: Nợ cần chú ý

Tương tự, nhóm nợ cần chú ý cũng gồm 3 loại nhưng phổ biến nhất vẫn là nợ quá hạn từ 10 đến 90 ngày và nợ cơ cấu lại thời hạn trả nợ lần đầu.

Nhóm 3: Nợ dưới tiêu chuẩn

Nhóm nợ xấu này bao gồm 4 loại cơ bản sau: Nợ quá hạn từ 91 đến 180 ngày, nợ cơ cấu lại thời hạn trả nợ lần đầu dưới 30 ngày theo thời hạn trả nợ được cơ cấu lại lần đầu, nợ cơ cấu lại thời hạn trả nợ lần hai, nợ được miễn hoặc giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo hợp đồng tín dụng.

Nhóm 4: Nợ nghi ngờ

Nhóm nợ nghi ngờ cũng được thành 4 loại gồm: Nợ quá hạn từ 181 đến 360 ngày, nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 30-90 ngày, nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn dưới 30 ngày theo thời hạn trả nợ cơ cấu lại lần thứ hai, nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn dưới 30 ngày theo thời hạn trả nợ cơ cấu lại lần thứ hai.

Nhóm 5: Nợ có khả năng mất vốn

Nhóm nợ có khả năng mất vốn gồm nợ quá hạn trên 360 ngày, nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu, nợ cơ cấu lại thời hạn trả nợ lần thứ hai từ 30 ngày trở lên theo thời hạn trả nợ cơ cấu lại lần thứ hai.

==>> Xem thêm: Nợ xấu có vay được ngân hàng không

3. Nguyên nhân dẫn đến tình trạng nợ xấu

Có nhiều nguyên nhân gây nên tình trạng nợ xấu khi vay tiền ngân hàng, các tổ chức tài chính. Một vài nguyên nhân dẫn đến tình trạng nợ xấu như sau:

- Người vay không thực hiện thanh toán theo khoản vay đúng với thời hạn được ghi trong hợp đồng vay tiền cho đơn vị cho vay.

- Khách hàng quên hoặc cố tính thanh toán chậm các chi phí phát sinh khi sử dụng thẻ tín dụng.

- Thực hiện thanh toán số tiền tối thiểu khi sử dụng các thẻ tín dụng vào thanh toán

- Các khoản chi tiêu vượt quá mức của thẻ tín dụng và không có khả năng chi trả

- Tiến hành mua trả góp tại các đơn vị bán lẻ nhưng không thanh toán đúng thời hạn

4. Cách kiểm tra nợ xấu nhanh và chuẩn

Có 2 cách kiểm tra nợ xấu ngân hàng online. Kiểm tra tại website Trung tâm thông tin tín dụng Quốc gia Việt Nam CIC hoặc kiểm tra bằng ứng dụng CIC trên thiết bị di động. Cụ thể:

4.1. Cách kiểm tra nợ xấu trên website CIC

Bước 1: Truy cập web CIC https://cic.gov.vn/#/register

Bước 2: Thực hiện đăng ký theo hướng dẫn bao gồm thông tin cá nhân, hình ảnh CMND/CCCD,…

Bước 3: Nhập “ Mật khẩu” và “ xác định mật khẩu”, sau đó nhấn “ Tiếp tục”

Bước 4: Nhập mã OTP được gửi về số điện thoại mà đã đăng ký, sau đó ấn “tiếp tục“

Bước 5: Nhân viên CIC gọi điện thoại cho bạn để xác thực thông tin qua hình thức Hỏi – Đáp.

Bước 6: Sau khi tạo tài khoản thành công, kết quả đăng ký, đăng nhập, mật khẩu gửi qua SMS/ Email của bạn.

Bước 7: Tiến hành đăng nhập vào hệ thống CIC, kiểm tra lịch sử tín dụng ở phần thông tin cá nhân.

4.2. Cách kiểm tra nợ trên ứng dụng CIC trên thoại di động

Bước 1: Tải về cài đặt ứng dụng CIC cho điện thoại.

Bước 2: Đăng ký tài khoản CIC theo các bước yêu cầu của hệ thống

Bước 3: Tiến hành đăng nhập tài khoản CIC khi xét duyệt thành công. Xét duyệt trong 1-3 ngày theo các bước yêu cầu của hệ thống.

Bước 4: Sử dụng tính năng tra cứu kiểm tra nợ xấu theo các bước yêu cầu của hệ thống.

Bước 5: Nhận kết quả tra cứu, hệ thống CIC sẽ gửi cho người tra cứu báo cáo chi tiết về lịch sử sử dụng tín dụng.

5. Ảnh hưởng của nợ xấu đối với cá nhân

Đối với bản thân chủ đề không có khả năng hoàn trả vốn. hoặc lãi cho ngân hàng thì họ gần như không có cơ hội tiếp cận với nguồn vốn ngân hàng và thậm chí là những nguồn khác trong nền kinh tế do đã mất uy tín.

Cơ hội tiếp cận vốn ngân hàng của các chủ thể đi vay khác cũng sẽ bị hạn chế khi rủi ro tín dụng buộc các ngân hàng hoặc thắt chặt cho vay hay thậm chí phải thu hẹp quy mô hoạt động.

Các chủ thể gửi tiền vào ngân hàng nguy cơ bị thu hồi được khoản tiền gửi và lãi nếu như các ngân hàng lâm vào tình trạng phá sản.

Chính những ảnh hưởng nghiêm trọng của nợ xấu dẫn đến tầm quan trọng trong công tác quản lý, nhằm hạn chế tối thiểu việc phát sinh các khoản nợ xấu.

6. Cách xóa nợ xấu đơn giản, dễ dàng

Khi kiểm tra nợ xấu, bạn nhận ra mình nằm trong nhóm nợ xấu chắc chắn sẽ không tránh được sự hoang mang. Vậy làm sao để xóa được nợ? Về cơ bản thì có 2 cách xóa nợ xấu sau:

6.1. Đối với khoản nợ dưới 10 triệu đồng

Với khoản vay dưới 10 triệu thì bạn có thể nhanh chóng thanh toán trên hệ thống CIC. Sau khi tất toán, lịch sử nợ xấu của khách hàng sẽ được hoàn toàn được xóa bỏ.

6.2. Đối với các khoản nợ trên 10 triệu đồng

Người vay cần tất toán sớm nhất khoản nợ cả gốc và lãi cho người vay. Sau khi tất toán, người vay sẽ thông báo với người quản lý khoản nợ, yêu cầu xác minh khoản nợ đã được thanh toán. Khi hoàn tất các bước trên, trong khoảng 12 tháng tình trạng tín dụng của khách hàng sẽ được đáp ứng đầy đủ các điều kiện cho vay của ngân hàng, tổ chức tài chính.

Đối với các khoản nợ trong nhóm 3,4,5 thì trong 5 năm tiếp theo, khách hàng sẽ không được vay dưới bất kỳ hình thức nào theo đúng quy định về nợ xấu. Sau 5 năm tình trạng tín dụng của khách hàng sẽ bình thường trở lại và được xét duyệt các khoản vay vốn khi có nhu cầu.

7. Làm cách nào để phòng tránh nợ xấu?

Để tránh tình trạng nợ xấu gây khó khăn cho việc cho vay vốn sau này, bạn cần phải chú ý những cách phòng tránh nợ xấu sau:

- Trước khi quyết định vay vốn, người vay tự đánh giá năng lực trả nợ của bản thân ở mức độ nào, đồng thời lên kế hoạch cụ chi tiết.

- Sử dụng tiền vốn vay được một cách hợp lý, giúp cho việc thanh toán nợ được nhanh chóng.

- Khách hàng phải chú ý đến thời gian thanh toán nợ, trả nợ đúng hạn theo quy định

Kết Lại:

Trên đây là thông tin chi tiết về nợ xấu và cách kiểm tra nợ xấu mà Thông tin căn hộ chia sẻ. Hãy tham khảo thật kỹ bài viết để có thêm kiến thức hữu ích về nợ xấu và tránh trường hợp nằm trong nhóm nợ xấu nhé!

Nguồn: Thongtincanho.vn

- Đôi nét Dự án Đền Lừ Residence – Tại sao căn hộ được đánh giá cao?

- Năm 2020 Bất động sản xu hướng xanh – thông minh sẽ cho dư địa sinh lời cao

- Chính Phủ quyết định lãi suất cho vay mua nhà ở xã hội 4,8%/năm

- Quy hoạch 1/500 dự án Hoà Phát Forestar Phố Nối Hưng Yên

- Giải cơn khát căn hộ tại Long Biên Berriver Nguyễn Văn Cừ hút khách